Investiční dluhopisy společnosti CPI Property Group

"Nejvíce peněz bylo vyděláno při krizích na nemovitostech. Investice do nemovitostí je cesta, jak těžit z nestability." - John Paulson

Dluhopisy za 12 měsíců zhodnotily, včetně vyplaceného kupónu, o +22,1 % až +34,5 %.

(Minulé výnosy nejsou zárukou boudích výnosů.)

- výnos 10,8 % p.a. v EUR do splatnosti -

- oportunisticky +58,8% do 3 let -

- seniorní nepodřízený závazek společnosti CPI PG -

- kovenant na maximální zadlužení do výše 60% hodnoty nemovitostí -

Jak je to možné?

Tržní cena dluhopisů se hýbe stejně jako cena čehokoliv na světě.

Nyní je cena nízko, protože jsou sazby vysoko, s poklesem sazeb hisotoricky přišel růst ceny dluhopisů

Akcie a dluhopisy realitních společností se společně s růstem sazeb a otazníky ohledně návratu lidí do kanceláří dostaly pod tlak a jsou nyní silně diskontovány.

"

"Aktuální situace na realitním trhu nabízí pasti stejně jako vynikající příležitosti. Je potřeba analyzovat a dobře vybrat."

"

Co má největší vliv na ceny dluhopisů?

Pro dluhopisy jsou 2 nejklíčovější faktory z pohledu jejich ceny :

-

schopnost emitenta splatit své dluhy, které jsou vyjádřené kreditním ratingem - případně zajištění a kvalita těchto aktiv

-

úrokové sazby, které se odvíjí od inflačního cíle a ekonomické situace

Jaká je situace ve společnosti?

Společnost CPI PG je největší realitní skupinou ve střední Evropě, její portfolio tvoří téměř z poloviny kancelářské prostory, dále retailové parky, rezidence a další.

Hodnota nemovitostí je 20,9 mld. EUR (501 mld. CZK)

Největší množství aktiv se nachází v ČR a Německu, dále v Rakousku a Polsku.

Společnost za rok 2022 dosáhla konsolidované EBITDy 608 mil EUR. Růst nájemného dosáhl 7,6 %. Zde společnost těží z inflačních doložek navázaných na spotřebitelskou inflaci.

LTV činí 50,9 %, čisté ICT 3,2x - příjmy více než trojnásobně převyšují náklady na úroky.

Společnost drží investiční rating BBB- se stabilním výhledem.

Klíčový kovenant: Společnost nesmí dosáhnout zadlužení přesahující 60 % hodnoty nemovitostí (LTV 60 %).

Situace ve společnosti je významně lepší, než jak jí nyní naceňuje vystresováný realitní trh. Díky diskontu naší pohledávky (dluhopisu) na nominální hodnotu, kovenantu maximálního zadlužení a kvalitě realitních aktiv vidíme dluhopisy společnosti jako velmi dobrou investici.

Jaké kroky společnosti/majitelů se dají čekat?

-

Společnost již zahájila buy-back (zpětný odkup) vlastních dluhopisů, neb těžko hledat lepší investici v EUR na realitním sektoru, než dluhopisy realitního holdingu s kovenantem na maximální zadlužení 60% hodnoty nemovitostí s výnosme přes 10% p.a. do splanosti.

-

Sama společnost uvádí, že akcionář (Radovan Vítek) zvažuje kapitálovou injekci. Ta by právě sloužila pro vykupování dluhopisů.

-

Tento krok vnímáme jako velmi pravděpodobný.

-

Akcionář tak velmi levně nyní díky situaci na trhu může umořovat dluh, který stejně musí splatit, a který je zajištěný nemovitostním portfoliem.

Nejvýznamnější riziko

Rizika spojená s touto investicí naleznete popsána v Prospektu v sekci RIZKOVÉ FAKTORY. Obecná rizika spojená s investováním a dluhopisy naleznete v našem dokumentu Investiční služby, nástroje a rizika.

kreditní riziko - společnosti CPI PG se může přestat ekonomicky dařit a společnost může nedostát svým zavazkům a investorovi se tak nemusí invetosvaná částka z části nebo celá vrátit (pravděpodobnost tohoto rizika je odražena v kredtním ratingu)

riziko poklesu cen realit - zadlužení společnosti nesmí překročit 60 % hodnoty nemovitostí, a tak lze říct, že nyní jsou dluhopisy nepřímo překryté hodnotou nemovitostí, rizikem byl tak byl pokles cen realit o více než 50 % a to i proto, že dluhopisy nakupujem za 50-60% jejich nominálná hodnoty

měnové riziko - investice je v EUR a může se tedy stát, že EUR proti CZK oslabí

tržní riziko - cena dluhopisů podléhá tržní volatilitě, je tak možné, že v případě potřeby dluhopis prodat, bude jeho cena níže, než za jakou investor nakoupil, minulé výnosy nejsou zárukou výnosů budoucích; níže uvedené odhady a predikce mohou být mylné a nemusí se z tržních či jiných důvodů naplnit.

úrokové riziko - cena dluhopisu v čase negativně koreluje s růstem očekávání v dlouhodobých úrokových sazbách, toto riziko roste, pokud se očekávání dlouhodobých úrokových sazeb zvyšují

Shrnutí a rizikové faktory - STÁHNOUT.

(Prospekt, výroční zprávy a kompletních seznam rizik nalezente na webových stránkách společnosti v sekci pro investory ZDE)

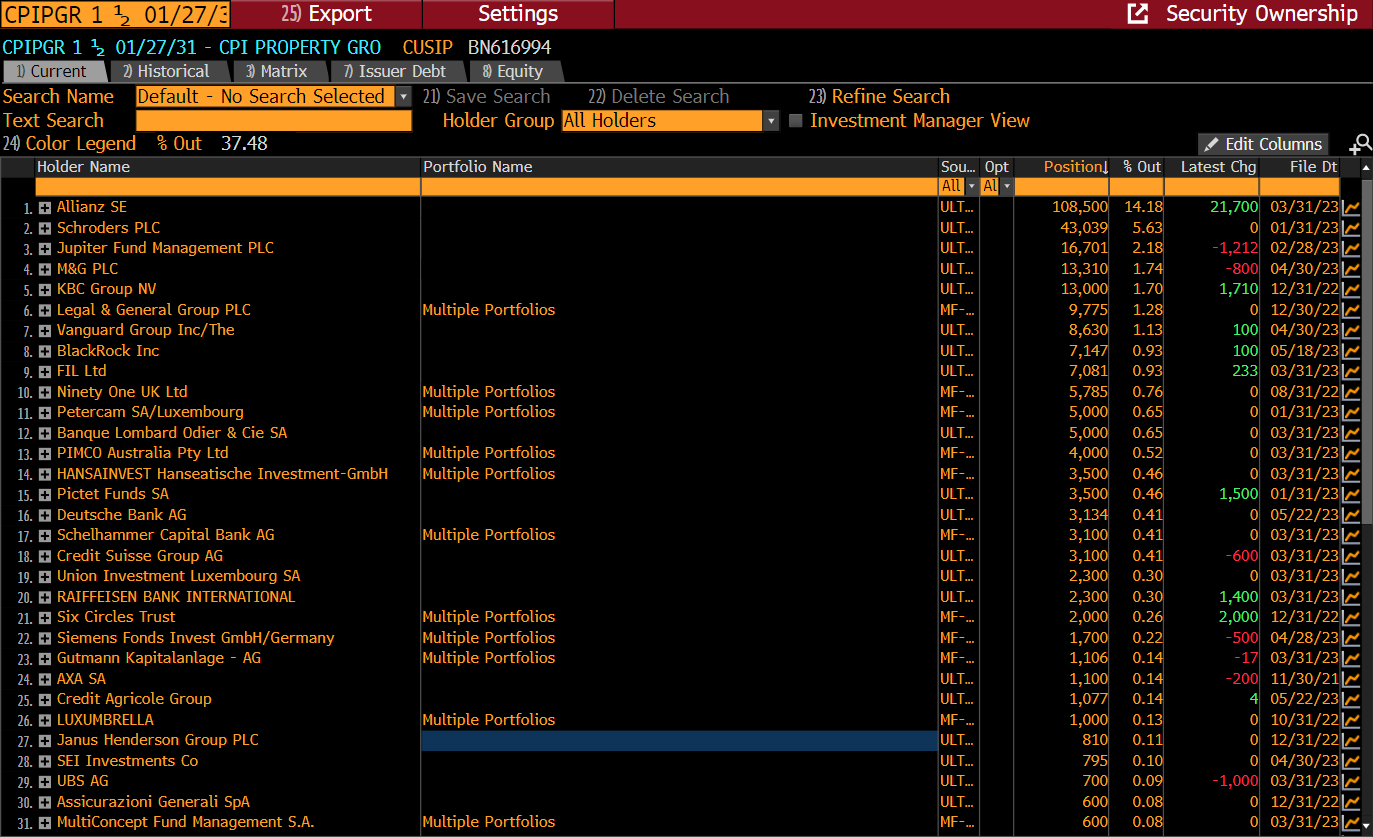

Kdo dluhopisy drží?

Největším držitelem těchto dluhopisů je pojišťovna Allianz, která drží 14,18 % všech dluhopisů této emise. K 31.3.2023 přikupovali za 21 700 000 EUR nominální hodnoty dluhopisů a zvedli tak celkový objem na 108 500 000 EUR nominální hodnoty. (cca 2,5 mld CZK)

Kompletní seznam největších držitelů těchto dluhopisů

"Pro investory, kteří hledají stabilitu a ochranu kapitálu, mohou zajištěné dluhopisy představovat atraktivní volbu s pevným, kalkulovaným výnosem a minimálním rizikem." - Bill Gross

Parametry dluhopisu a modelové scénáře

CPI Property Group, 1.5% 27jan2031, EUR

Nominál: 100 000 EUR

Tržní cena: 53 500 EUR

Splatnost: 27.1.2031

Kupón: 1,5 % p.a. ( 15 EUR | 2,8 % z tržní ceny)

Společnost uveřejňuje veškeré informace o hospodaření a rizicích na svých webových stránkách v sekci Vztahy s investory.

Cílové trhy

Neprofesionální investor, Profesionální investor, Způsobilá protistrana

Kategorie klienta

minimálně Základní

Znalosti a zkušenosti

minimálně 3 roky

Investiční horizont

Ochrana i Růst

Investiční cíl

Ano

Schopnost nést ztráty

5

Tolerance rizika

Dokumenty ke stažení

Shrnutí a rizikové faktory

Modelové scénáře

Růst ceny dluhopisu díky buy-backu/injekci/přecenění: 80 500 EUR (+ 50,4 %)

Významný nárůst neobsazenosti budov a poklesem cen: 420 EUR (-21,4 %)

Návrat na nominální cenu při splatnosti: 100 000 EUR (+ 86,9 %)

Vzorová kalkulace:

Investice: 535 000 EUR

Roční kupón: 15 000 EUR

Výnos z růstu ceny: 270 000 EUR - 465 000 EUR

Při investici 535 000 EUR vychází roční kupón na 15 000 EUR (355 500 Kč) a výnos z růstu ceny dluhopisů se může v případě pozitivních scénářů pohybovat od 270 000 EUR do 465 000 EUR (6 399 000 Kč do 11 020 500 Kč | 23,70 EUR/CZK). Po 3 letech se tento výnos nedaní.

Prospekt k dluhopisům, rizikové faktory a další informace o společnosti naleznete ve veřejné sekci pro investory ZDE.

GRAF vývoje tržní ceny tohoto dluhopisu

"Domnívám se, že nejlepší peníze se vydělávají na obratu trhu. Všichni říkají, že se zničíte, když se snažíte vybírat vrcholy a dna, a že všechny peníze vyděláte hraním trendu uprostřed. Moje zkušenost je opačná, vydělal jsem spoustu peněz na obratech trhu." - Paul Tudor Jones

.png)

.png)

.png)